2013年上期IPOは20社

2013年1月~6月のIPO件数を確認したところ20社となっていました。

2012年上期のIPO件数が17社ですので、上期でみると前年比3社増とあまり大きな増加ではありません(もっとも比率で考えると17%増となりますが・・・)。

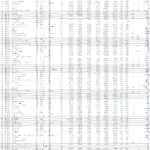

早速ですが、上期のIPO企業の一覧と公募価格・初値・2013/7/18の終値を比較すると以下のようになっています。

上記で薄いブルーで色づけしたのが2013/7/18の終値が公募価格を下回るもので、20社中3社が該当します。裏を返すと、20社中17社は現時点の株価が公募価格を上回っているということになります。

一方で、初値と比較してみると現時点の株価が初値を上回っているのは20社中6社のみという結果になっています。公募価格と初値を比較してみると、なんとIPO銘柄の初値は公募価格の平均2.28倍という結果となっています。IPO銘柄は抽選に当たると儲かるといわれていた時代の再来といったところでしょうか。

興味深いのは2012年上期との比較です。昨年も”2012年上期のIPOは17社”というエントリで同じようなことをやっていますが、2012年上期の銘柄では確認時点の株価が初値を上回っているのは17社中8社と約半数になっていたという点です。

これが何を意味するのかは難しいところですが、金融緩和によって市場にあふれている余剰資金が、投機の機会を求めてIPO銘柄の株価を一時的に沸騰させているということなのかもしれません。

公募価格が合理的に形成されているとするならば、初値が公募価格の2倍以上になるのは、金融緩和の効果といえそうです。

日々成長