消費税増税時の短期前払費用の取扱いが変更になるようです

法人税法上、法人が、前払費用の額で、その支払った日から1年以内に提供を受ける役務に係るものを支払った場合において、その支払った金額を継続してその事業年度の損金の額に算入しているときは、その支払時点で損金の額に算入することが認められています(法人税法基本通達2-2-14)。

一方で消費税法においても、消費税法基本通達11-3-8において、「法基通2-2-14《短期前払費用》の取扱いの適用を受けている場合は、当該前払費用に係る課税仕入れは、その支出した日の属する課税期間において行ったものとして取り扱う」(一部抜粋)とされています。

この短期前払費用の特例を適用している場合、平成26年4月から消費税が8%になった場合に問題が生じる可能性があります。

それは、短期前払費用の特例を適用している法人が、平成26年4月以降の期間に対応する分の消費税額(3%相当)を追加で請求された場合に、その分を控除できないという点です。

この点に関して、T&A master No.516に”8%引き上げ時の短期前払費用取扱い変更”という記事が掲載されていました。

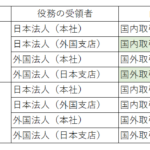

この記事によると、「国税庁は消費税率引き上げ時における短期前払費用の取り扱いを変更。所得税法・法人税法上における短期前払費用の適用は認めた上で、消費税法においては、原則通り課税仕入れ等が行われた日において仕入税額控除を行うこととしている。」としたうえで、前払家賃のうち施行日以後の期間に対応する部分について、8%により消費税相当額の請求を受け支払った場合を例として、具体的な処理方法としては以下の二つが認められるとされています。

- 平成26年3月期において5%の消費税率により仕入税額控除を行い(改正消費税法が未施行のため、8%での仕入税額控除はできない)、(本来は8%部分である)課税仕入れについて平成27年3月期に支払対価の返還を受けたものとした上で、改めて8%で仕入税額控除の計算を行う

- 8%の消費税部分を「仮払金」として翌期に繰り延べ、平成27年3月期において8%の税率により仕入税額控除の計算を行う

施行日を含む1年間の役務提供を対価を収受したときに全額を収益に計上しているときは、現行税率を適用することが認められていますが(Q&A4)、そのような処理をしていながら追加で3%請求してくるようなケースもあるのではないかと思っていましたが、上記の取扱いを裏返すと、追加で受領した分はそのまま納税がもとめられるということになると考えられます。

2014年1月に改訂されたQ&Aでの取り扱いについては、”短期前払費用の特例採用時の消費税の取扱いが示されました-国税庁Q&A”をご参照ください。

日々成長