合併時の資本割りの計算方法が平成30年度税制改正で見直されるようです

T&A master No.710に”合併に絡む資本割の計算方法が見直しへ”という記事が掲載されていました。

見直しが検討されているのは2点で、一つ目は、無償減資が行われた場合における資本金等の額の調整措置の合併法人への引き継ぎです。

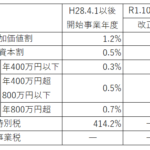

事業税の資本割の課税標準となる「資本金等の額」は法人税法上の資本金等の額となるのが原則ですが、平成27年度税制改正によって、純財産を減少(増加)させずに資本金額を減少(増加)させずに資本金額を減少(増加)させる無償減資(増資)が行われた場合には、事業税の資本割の課税標準となる「資本金等の額」は、減資額(増資額)を控除(加算)した金額とすることとされています(地方税法72条の21)。

ここまでは、比較的よく認識されていることだと思いますが、この特例を受けた法人が被合併法人となる合併が行われた場合、現時点では合併法人ではこの特例を引き継ぐことができません。理由は、地方税法72条の21に、被合併法人に認められている資本金等の額の調整に係る額の承継に関する規定が存在しないことによります。

個人的には全く認識していなかったので、そんな事案にあたれば確実に間違って考えていただろうなと思う論点ですが、会社法では合併において、消滅会社の権利義務の全部を存続会社に承継させることとなっていることと不整合な状態になっていることなどから、平成30年度税制改正によってこの取扱が見直されることとなる見込みとのことです。

すなわち、特例を合併法人にも引き継ぐように地方税法72条の21を改正することが検討されるとのことです。

二つ目は、期中に合併が行われた場合による資本割の算定方法についてです。

現時点においては、資本割の課税標準となる「資本金等の額」の算定時点は「期末時点」とされており、期中に合併が行われた場合、被合併法人においては、期首から合併時点までの資本割が月割りで課税対象となります。

一方で、合併法人においては、被合併法人の資本金等の額を合算した「資本金等の額」について、期首から期末までの1年分の資本割が課税対象となります。

計算を誤るという性質のものではありませんが、被合併法人に月割りで課税された資本割部分が結果的に二重課税の状態となっています。このため、平成30年度税制改正では、「適格合併であることを要件に、合併法人の期末の資本割から、被合併法人の期首から合併時点までの月割りの資本割を控除することが検討される」とのことです。

いずれもリーズナブルなものですので、平成30年度税制改正にきちんと織り込まれることを期待します。